確定拠出年金相談ねっと認定FPの野原です。

先日、確定拠出年金の資産運用相談をさせていただいた時のことです。

僕の所有していたSBI証券の資料が改定前のもので、お客さまのが最新でした。

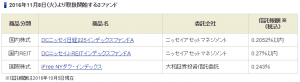

で、昨年11月に拡充された投資信託が改定前にはのっていなかったのですが、ちょっと興味深い商品が加わっていたのでご紹介しますね。

この3本は

どれもインデックスファンドなのですが、「 DCニッセイ日経225インデックスファンドA 」をみてください。

「 DC 」とか「 A 」ってなに?と思いませんか?

DCは確定拠出年金専用の投資信託という意味なので良しとしても、Aってなに?

BとかCとかいっぱいあんの?

ちょっとずつ違うわけ?わけわかんないよ~、というかたも多いでしょう。

これは有名な「 ニッセイ日経225インデックスファンド 」とほとんど同じなんですが、運用の特徴として、連動させて運用する指数(インデックス)の種類が違います、それで「 A 」にしてますよ、ということなんです。

| ベンチマーク (連動させるインデックス) |

|

| ニッセイ 日経225インデックスファンド |

日経平均 (日経225) |

| DCニッセイ 日経225インデックスファンドA |

日経平均 (配当込み/日経平均 トータルリターンインデックス) |

この、配当込みの日経平均、「 日経平均トータルリターンインデックス 」というのは、日経平均株価(日経平均)を構成する225銘柄の値動きだけでなく、各構成銘柄の「 配当 」も加味した場合のパフォーマンスを示す指数です。税引前の配当を再投資した日経平均ともいえます。

公表開始は2012年12月3日。1979年12月28日の値を6569.47とし、現在は1日1回終値ベースで算出・公表しています。 ※日経電子版より抜粋

いま現在、

日経225に連動する投資信託(インデックス投信)のほとんどが連動対象としている指数は、配当込みではなく「 配当落ち 」、つまり配当を投資家に分配した後のデータの指数なんですね。

その配当はどこいっちゃったの?と思うかもしれませんが、そのインデックス投信の資産に組み入れられるわけです。

だから、その配当がどれだけ投資信託の運用に影響しているか、視覚的に比較できたほうがよりわかりやすいですよね。

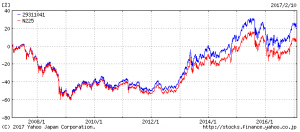

青:ニッセイ日経225インデックスファンド

赤:日経225

ニッセイ日経225インデックスファンドのように、長く運用されていると、インデックスである日経平均とこんなに差がでてきてしまうんです。

つまり、投資信託にかかる手数料などのコストと、運用の成果のブレを合わせても、日経平均からでた配当が結構大きい(現在1.58%程度/年)ので、ニッセイ日経225インデックスファンドが指数ときちんと連動するように動いているのか、視覚的にはあまり良くわかんなくなってしまうんです。

連動対象の日経平均が配当落ちの影響を受けるため、ほぼ日経平均を上回ることが多くなり、実際どうなっているかが非常にわかりにくい。

これじゃあ、老後のために確定拠出年金を始めたものの、結局良くわからないまま運用し続けてしまうことにもなりかねません。

僕らからしたら、ほんと不便だし、結構ストレスになることもあるんじゃないかと思います。

※話はそれますが、実はこのようなカラクリを利用した運用報告書も実際あります。

アクティヴ投信(指標を上回る運用を目指す投資信託など)では、配当落ちの日経平均などと比較して、それを上回っていることで、成績良好をアピールするものもありますが、実際には誤解を与えるような表現であり、なかなかやっかいです。

では、

配当込みのインデックスである日経平均トータルリターンインデックスと、インデックス投信を比べるとほんとに連動するかというと、実はそんなことはないんです。

日経平均トータルリターンインデックスはただのインデックスですが、投資信託の基準価額には、信託報酬等の手数料が発生するので、例えば毎年0.2%ずつ、10年で2%とか、日経225よりも基準価額が悪化するはずです。

10年で5%も悪化したら、きっとその投資信託の運用になにかあったのではないか、急な大口解約による影響だろうか、などいろいろ原因を調べていくことも可能になってくるんです。

インデックス投信は、インデックスに連動するように運用することが目的ですから、インデックスより極端に良い成績だったり、極端に悪かったりすることは、基本的には許されないんですね。

で、大事なのは

なんでこういうインデックスが注目されてきたかということです。

それは恐らく、運用状況チェックをよりわかりやすくし、投資家に誤解を与えないためだと思います。

もうここ10年くらいでしょうか、コツコツと情報と経験を蓄えてきた、一般投資家の要望なんかも大きかったのでしょう。

金融教育を普及させて、老後のための資産運用を積極的にしてもらいたい国としては願ってもない動きでしょう。

このような動きも、いまの金融改革における小さな変革のひとつだと思います。

今後ますます、日経平均トータルリターンインデックスのような、実態をきちんと反映した指数を指標とする投資信託は増えていくと思います。

ちょっとおまけです。

ほかにも、税引後の配当を再投資した指数である「 日経平均トータルリターン・ネット・インデックス 」というものあります。

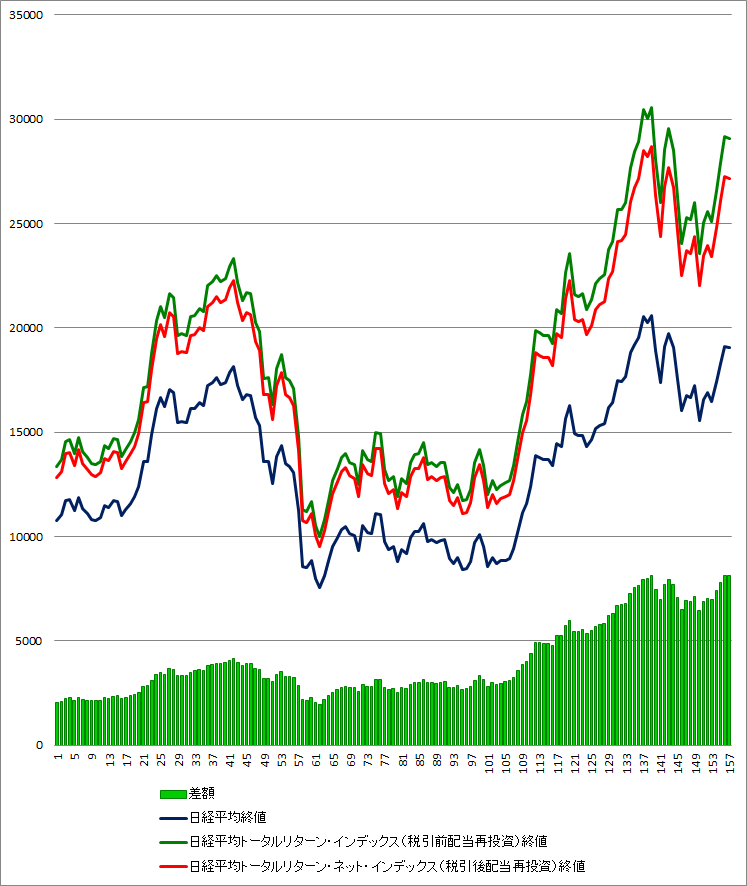

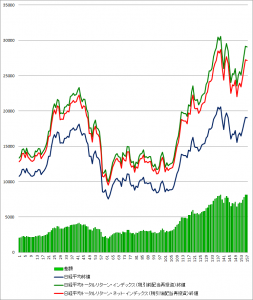

日経平均トータルリターン・インデックス(緑)

日経平均トータルリターン・ネット・インデックス(赤)

日経平均(青)

この3つの動きを比較してみましょう。

僕が3つ全てを把握しているのは、2004年1月からですが、グラフにしてみました。

日経平均の上昇・下降局面では、配当込みの2つのインデックスの傾きが凄いです。

2004年1月~2017年1月まで約13年。

税引き後の配当総額は約6,100円、税引き前で約7,500円。

やっぱり、お金は時間で買えちゃうみたいです・・・。